2018年6月期決算説明会(前編)

皆さまこんにちは。IR室です。

8月3日に2018年6月期通期(FY18)の決算発表を行いました。お忙しいなか(そして酷暑のなか...)、100名を超える方にご参加いただきました。ご出席いただいた皆さま、誠にありがとうございました!

当日の模様(説明会の動画)はこちらからご覧いただけますので、お時間のある方はご視聴ください。

今回は2019年6月期(FY19)の計画のお話もあり少々長いため、2回に分けて掲載します。

前編はFY18の決算概要について、後編ではFY19以降の計画についてお話しします。

決算資料はこちらからご確認ください。

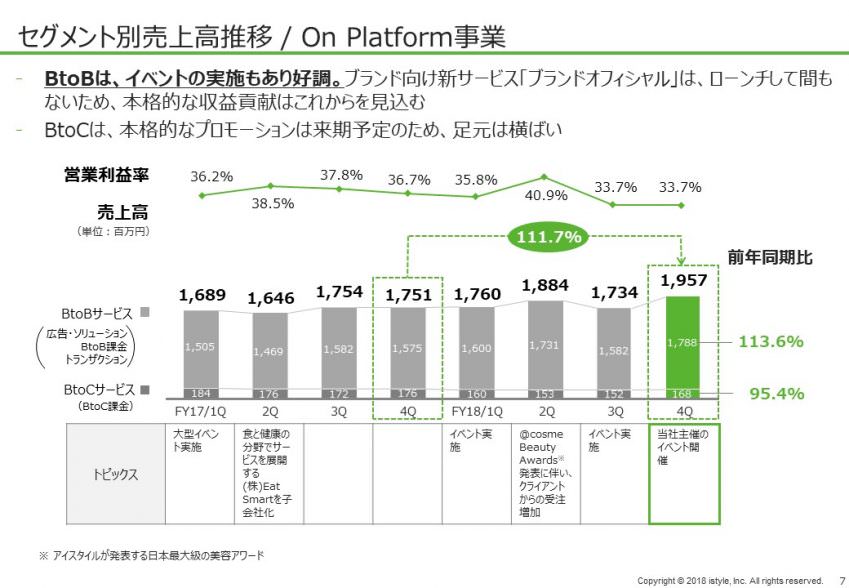

■On Platform事業

当4Qでは、@cosmeユーザーの皆さまを対象にした当社主催のイベントを開催いたしました。これによる化粧品メーカー様からのイベント関連の収益や、その他既存サービスの積み重ねにより増収となりました。

一方、BtoCサービスは、まだ本格的なプロモーションを行っていないため、足元はほぼ横ばいで進捗しております。

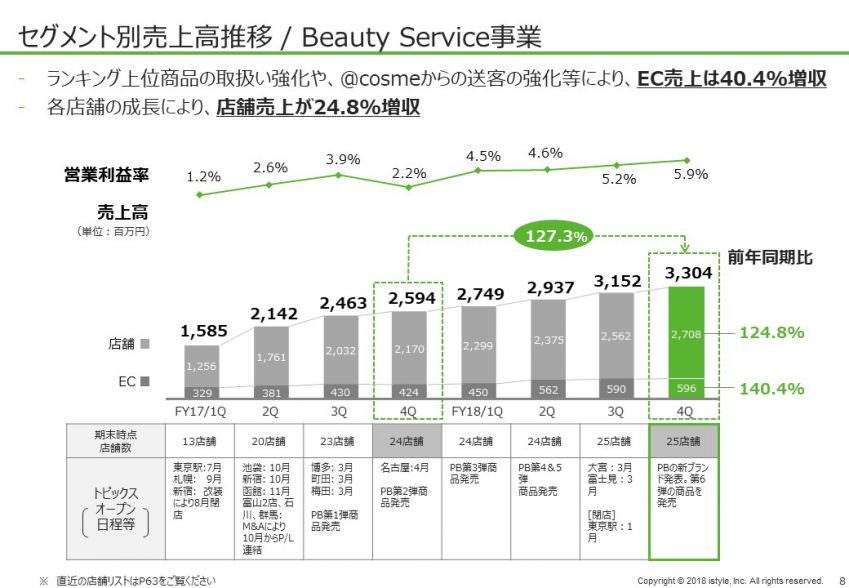

■Beauty Service事業

EC事業は売上が約40%増と、順調に成長しました。取扱ブランド数の増加や@cosmeからの送客により、新規、リピートのお客様共に伸びております。

店舗事業はFY17以降に新規出店した店舗だけでなく、既存店の成長も貢献し約25%の増収となりました。各店舗やECの成長により、FY18は営業利益率が改善いたしました。

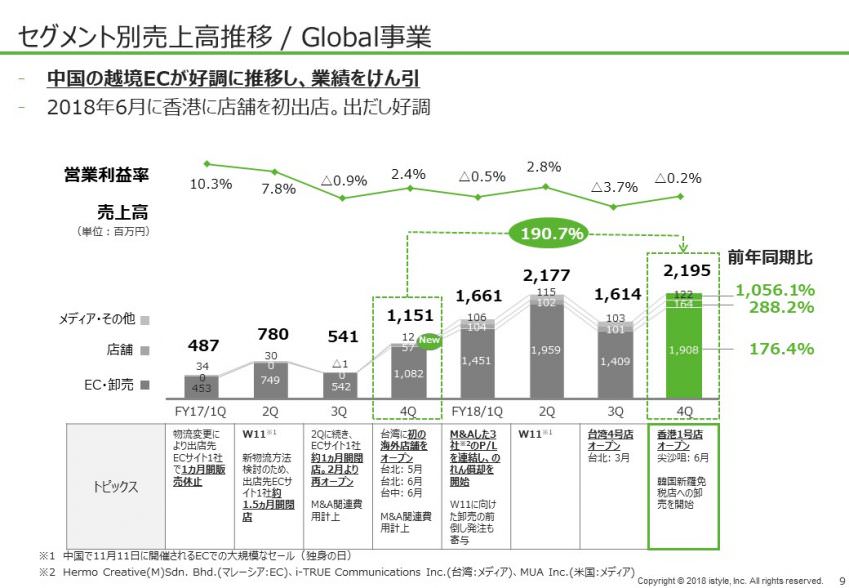

■Global事業

越境EC・卸が順調に推移しました。韓国免税店への化粧品卸なども始まり、次第に中国以外の国での売上が増えつつあります。

店舗事業では台湾に続き、香港1号店が6月にオープンいたしました。計画よりもよいペースで売上は推移していますが、まだオープンしたてなので今後の動きを注視してまいります。

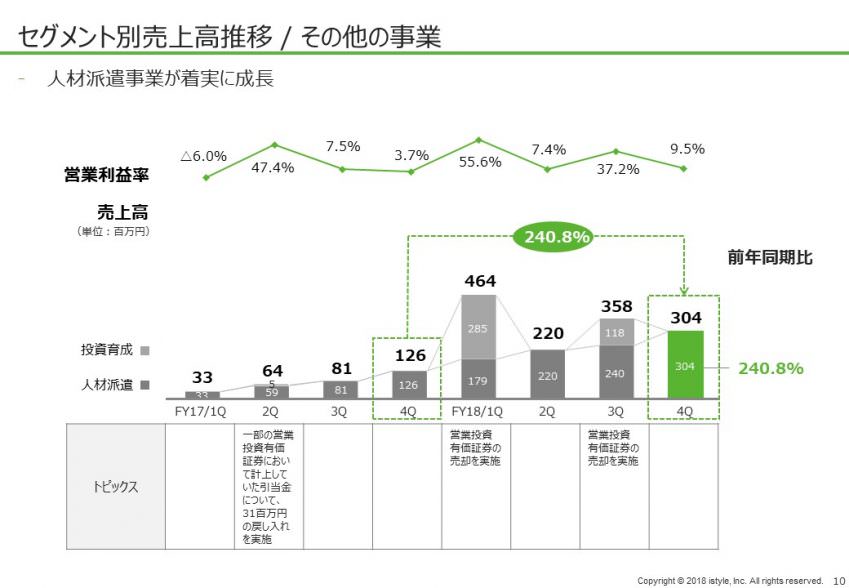

■その他事業

4Qは営業投資有価証券の売却はなく、美容業界向けの人材派遣事業が順調に成長いたしました。(前年同期比で240%と高い成長を遂げており、「その他」でよいのか、少々悩ましい?規模になってきています...)

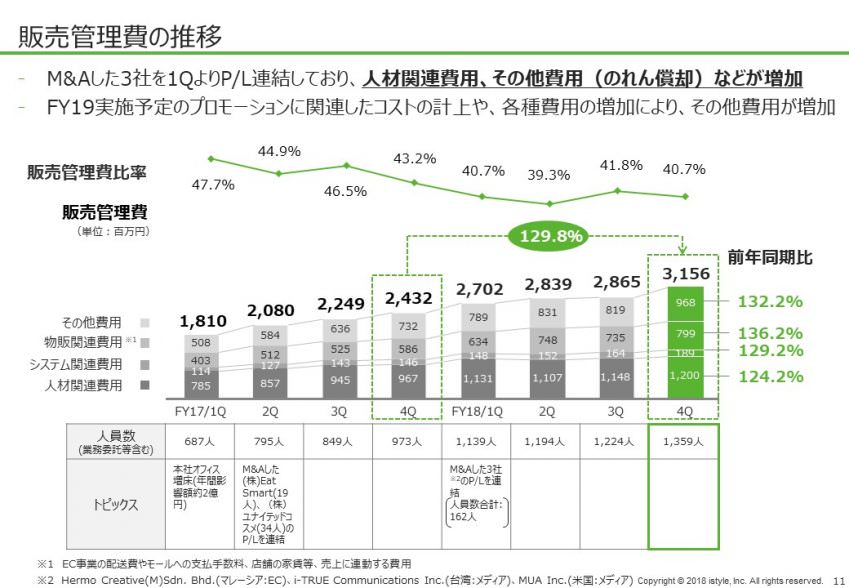

■販売管理費

FY18よりM&Aした3社の会社のコスト(のれん償却含む)も追加され、販売管理費の額は増加しました。販管費の伸び率以上に売上が伸びているため、比率は低下しております。

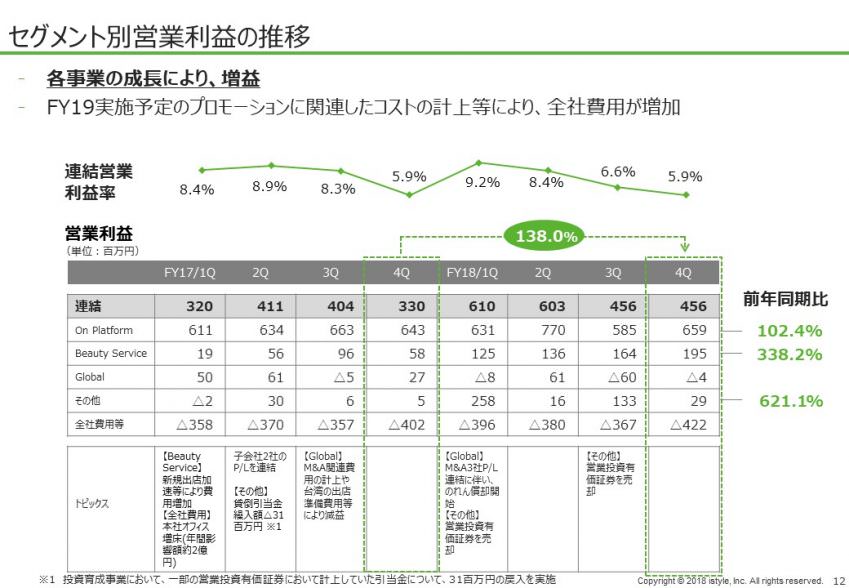

■営業利益率

営業利益率だけ見ると1Qから徐々に下がってきていますが、まず費用の絶対額として大きいのが前述した今期より発生しているM&Aした海外企業3社ののれん償却です(年間約370百万円)。また、 仕入れモデルのBeauty Service事業が先行して成長しているため、営業利益率は徐々に低化しております。

4Qの水準が低く見えるかもしれませんが、1~3Qには、次の通り一過性の要因が含まれております。

- 1Q及び3Q:営業投資有価証券の売却(その他事業)

- 2Q: Beauty Awardsに関連した売上(On Platform事業)

月間ユニークユーザー、会員数は安定的に推移しておりますので省略します。「伸び悩み」と捉えられる方もいらっしゃるかもしれませんが、当社では特に心配しておりません。

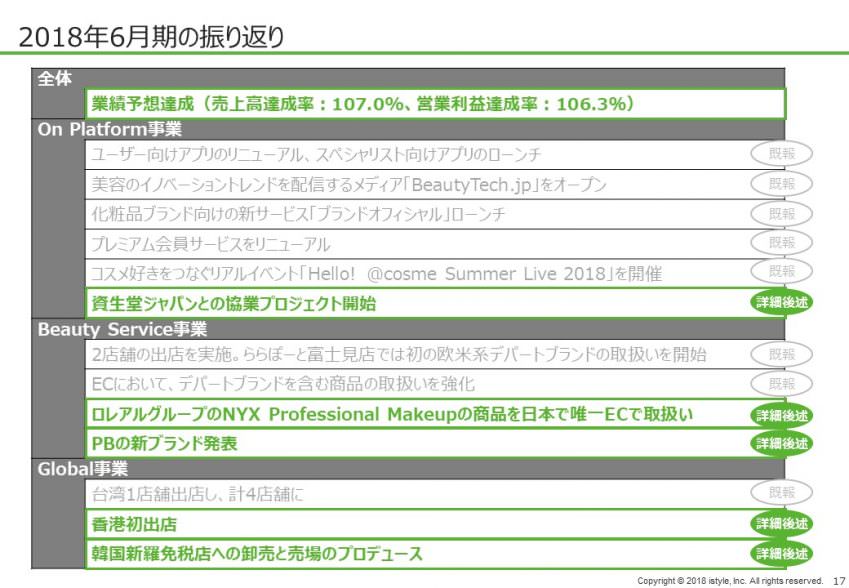

■FY18の振り返り

各セグメントで様々な取り組みを行ってまいりました。

3Q以前に発表しました、アプリや化粧品メーカー様向け新サービス「ブランドオフィシャル」のリリースにより、徐々に当社が目指す姿の片鱗が見えてきたのではないかと思います。

一方で、資生堂ジャパン様やロレアルグループ様、新羅免税店様との取り組みもスタートし、少しずつ事業環境が変わりつつあるのも感じております。

(お時間がある方はぜひ説明会資料をご覧ください!)

後編ではFY19の計画と、中期経営計画に対する可能性・そのための具体的な施策についてお話しいたします。